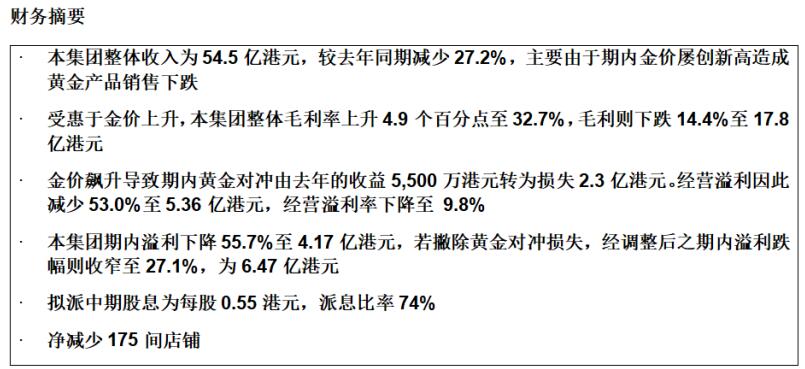

(2024年11月26日)─ 六福集团(国际)有限公司(本公司)董事会(董事会)欣然公布本公司及其附属公司(统称本集团)截至2024年9月30日止六个月(期内)之中期业绩。多国央行增持黄金储备及国际地缘政治持续紧张,令金价自2024年3月起飙升并于期内屡创新高。面对宏观经济不明朗、金价持续攀升及消费者保守情绪等种种挑战,加上在高基数效应下,于回顾期内,本集团的总收入下跌27.2%至5,448,634,000港元 (2023年:7,486,031,000港元)。惟受惠于金价上升,本集团整体毛利率上升4.9个百分点至32.7%(2023年:27.8%)。因此,本集团的毛利下跌14.4%至1,781,653,000港元(2023年:2,081,444,000港元)。金价飙升引致期内黄金对冲从去年同期的收益55,376,000港元转为损失229,823,000港元。因此,经营溢利减少53.0%至536,301,000港元(2023年:1,140,331,000港元),经营溢利率亦下降至9.8%(2023年:15.2%)。此外,期内溢利下降55.7%至417,246,000港元(2023年:942,631,000港元),净利率则下跌4.9个百分点至7.7%(2023年:12.6%)。若撇除黄金对冲损失的影响,经调整后之期内溢利为647,069,000港元,跌幅会收窄至约27.1%。另外,本集团权益持有人应占溢利下跌53.9%至434,469,000港元(2023年:942,651,000港元),因此,每股基本盈利下跌54.0%至0.74港元(2023年:1.61港元)。

董事会就回顾期内宣派中期股息每股普通股0.55港元(2023年:每股普通股0.72港元),派息比率为74%(2023年:45%)。

六福集团主席兼行政总裁黄伟常先生表示:“金价于回顾期内屡创新高,影响销情,叠加高基数效应,令中国香港特别行政区、中国澳门特别行政区及中国内地市场同店销售受压。犹幸内地市场(包含自营店及品牌店)及香港市场的同店销售跌幅自9月起开始收窄,于2024年10月1日至11月中旬期间,本集团整体的同店销售表现较第二季有所改善。”

回顾期内,零售业务为本集团主要收入来源。本集团零售收入下跌22.7%至4,660,250,000港元(2023年:6,029,948,000港元),占本集团总收入85.5%(2023年:80.5%)。其分部溢利下跌42.2%至382,803,000港元(2023年:662,548,000港元),占比为69.2%(2023年:53.9%),其分部溢利率为8.2%(2023年:11.0%)。若撇除零售业务所承担的黄金对冲损失,其分部溢利为563,508,000港元(2023年:627,805,000港元),经调整后的分部溢利率为12.1%(2023年:10.4%)。内地钻石产品需求仍然疲弱,加上品牌店数目减少,本集团批发收入因此大幅减少57.8%至384,576,000港元(2023年:910,558,000港元),占本集团总收入的7.1%(2023年:12.2%),其分部亏损为68,552,000港元 (2023年分部溢利:173,871,000港元),占比为-12.4%(2023年:14.2%),其分部溢利率为-17.8%(2023年:19.1%)。由于批发业务的分部溢利包含分部间销售至自营店的利润,倘分母计入分部间销售,其分部溢利率则为-5.7%(2023年:7.5%)。若撇除批发业务所承担的黄金对冲损失,此分部亏损会是19,434,000港元(2023年:分部溢利153,238,000港元),经调整后的批发分部溢利率为-1.6%(2023年:6.6%)。回顾期内,品牌业务的收入下跌26.0%至403,808,000港元(2023年:545,525,000港元),占本集团总收入的7.4%(2023年:7.3%)。其分部溢利率为59.2%(2023年:71.8%),其分部溢利下跌39.0%至239,002,000港元(2023年:391,888,000港元),占比为43.2%(2023年:31.9%)。

于回顾期内,国际平均金价(每盎司兑美元)按年升近23.0%,金价急速上升影响消费情绪,黄金及铂金产品销售额因此减少24.1%至3,688,804,000港元(2023年:4,860,293,000港元),占整体销售额(本集团收入减去品牌业务收入)的73.1%(2023年:70.0%)。其毛利率则因金价上升而增长8.4个百分点至27.5%(2023年:19.1%),黄金及铂金产品毛利因此增加9.5%至1,013,756,000港元(2023年:926,146,000港元),占整体毛利(本集团综合毛利减去品牌业务收入毛利)的66.7%(2023年:55.4%)。另一方面,定价首饰产品的销售额下跌34.8%至1,356,021,000港元(2023年:2,080,213,000港元),占整体销售额(本集团收入减去品牌业务收入)的26.9%(2023年:30.0%)。然而,由于比批发毛利率高的零售收入占比增加,定价首饰产品毛利率上升1.4个百分点至37.3%(2023年:35.9%)。其毛利却减少32.2%至505,957,000港元(2023年:746,596,000港元),占整体毛利(本集团综合毛利减品牌业务收入毛利)的33.3%(2023年:44.6%)。

于回顾期内,本集团整体同店销售为-34.3%(2023年:+44.2%),黄金及铂金产品的同店销售为-35.6%(2023年:+43.9%),定价首饰产品则为-30.3%(2023年:+45.1%)。

于回顾期内,在多品牌策略下,本集团合共经营2个品牌及4个副品牌╱产品线,全球净减少了175间店铺,包括净减少186间(六褔)店铺、净增加7间(金至尊)店铺及4间副品牌╱ 产品线的店铺。于2024年9月30日,本集团于全球共有3,408间店铺(2023年:3,289间),其中包括2,931间(六福)店铺(2023年:3,068间),遍及香港、澳门、内地、马来西亚、柬埔寨、菲律宾、老挝、泰国、美国、加拿大及澳洲;另外,本集团于香港、澳门及内地拥有225间(金至尊)店铺(2023年:0间);于内地及马来西亚拥有35间(六福精品廊)店铺(2023年:26间)以及在内地经营35间(Goldstyle)店铺(2023年:62间)、165间(福满传家)店铺(2023年:121间)及17间(Love LUKFOOK JEWELLERY)店铺(2023年:12间)。

六福集团主席兼行政总裁黄伟常先生总括:“金价急升虽然会影响销售,但毛利率的提升将有助减低销售下跌的影响。在消费者适应高金价后,黄金销售有望回复正常。内地政府正着力促进内需,并推出多项政策扶持楼市及资本市场。期望在宏观经济及零售气氛恢复下,零售业务得以重拾升轨,本集团因此对于中长线业务前景仍感审慎乐观,未来仍将会扩展内地市场。再者,本集团看好海外市场的庞大发展潜力,将投放更多资源积极拓展海外市场,并计划于本财年内在海外市场净增长约15间店铺。由于下半财年对比上半财年基数较低,本集团期望下半财年有较佳业务表现。”

有关六福集团(国际)有限公司

本集团由一班资深的珠宝专才创办,是香港及内地主要零售商之一。首间六福珠宝店铺于1991年香港北角开业,一直秉持“匠心独运、服务为本、以客为先”的服务宗旨。1997年5月,本集团在香港联合交易所有限公司主板上市。我们主要从事各类黄铂金首饰及珠宝首饰产品之采购、设计、批发、商标授权及零售业务。透过多品牌策略以满足不同顾客的需求,现时旗下品牌包括六福珠宝、金至尊、福满传家、Goldstyle、六福精品廊和Love LUKFOOK JEWELLERY,在11个国家及地区拥有约3,400个零售点,为顾客提供优质珠宝首饰及服务。本集团将继续于国际市场物色新商机,积极拓展中国及海外市场,以配合“六福品牌 国际演绎”之企业愿景。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。