1月18日,祥生控股(集团)有限公司(股份代码02599.HK,下称“祥生控股集团”)发布完成交换要约公告。

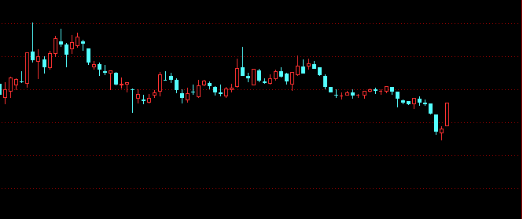

公告称,祥生控股有限公司于2020年1月23日发行本金总额为300,000,000美元于2022年1月23日到期的12.50厘优先票据(“2022年票据”)。2022年票据的国际证券号码及通用代码分别为XS2069303811及206930381。

公告宣布,于2022年1月18日,XiangShengOverseasLimited及本公司交换任何及全部未偿还2022年票据的要约(统称“交换要约”)的所有先决条件已获达成,且交换要约已完成。因此,根据交换要约有效提交作交换及获接纳的2022年票据已被注销。

截至本公告日期,本金额合共19,470,000美元的2022年票据维持发行在外。

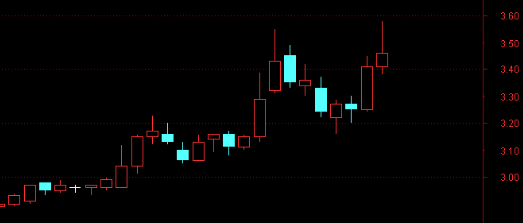

2021年以来,房地产市场格局发生显著变化,房企所面临的考验不断增加,资产流动性压力凸显。在此背景下,祥生控股集团完成此次交换要约,对公司持续稳健经营起到了积极的信号意义。一方面,交换要约的达成,维持了公司债务结构及流动性的稳定,体现出祥生的基本面及抗风险能力得到投资人的肯定,投资人对祥生控股集团未来发展也充满信心。另一方面,此举也展示出祥生控股集团面对复杂环境的应变能力,显现出公司规划长远,各项经营活动有序开展。

在1+1+X战略的引领下,近年来祥生控股集团逐步实现了土储结构的优化与布局的完善,进一步巩固于浙江省及泛长三角区域的市场领先地位,已在市场建立了良好的口碑及优秀的品牌形象。与此同时,祥生控股集团致力于创造可以满足客户不同需求的产品,成功实现了产品与服务的迭代升级。未来,充足、高质量的可售资源及高效的运营效率,也有力持续支持公司销售表现及补充有效现金流,并最终转化为实实在在的业绩表现。

基于稳定的业绩与资本结构的稳步提升,预计祥生控股集团将收获更多时间和空间夯实发展基础、优化基本面、以应对行业诸多新挑战。