北京10月12日讯(记者李荣康博)随着三季度收官,QDII基金前三季度业绩排名浮出水面。数据显示,剔除今年内成立的基金和净值异常基金后,全市场有可比业绩的369只QDII基金中,有47只基金净值上涨,322只基金净值下跌。

油气主题QDII基金依然领涨,涨幅榜前列几乎被该类基金霸屏。其中,2只涨幅超过50%的QDII基金均出自广发基金,冠军广发道琼斯石油指数A人民币涨幅53.68%,亚军广发道琼斯石油指数C人民币涨幅53.23%。这2只基金均由叶帅管理。

叶帅2016年12月加入广发基金管理有限公司,曾先后任指数投资部研究员、投资经理。其管理的广发道琼斯石油指数A美元现汇、广发道琼斯石油指数C美元现汇前三季度涨幅也有37.79%、37.41%。

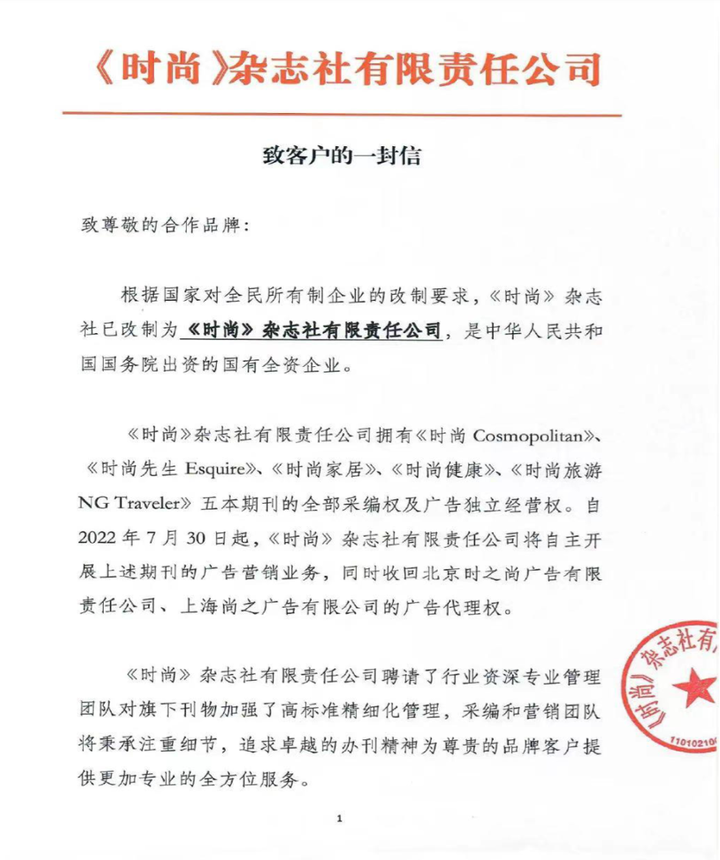

(资料图片仅供参考)

(资料图片仅供参考)

上述4只基金的跟踪标的都是道琼斯美国石油开发与生产指数,该指数由美国市场中与油气开采、运输、炼制等环节相关的企业所组成。

华宝油气LOF、华宝油气C、诺安油气能源分别位列涨幅榜第三至第五名,在前三季度分别上涨45.75%、45.24%、40.72%。华宝油气LOF、华宝油气C由周晶、杨洋共同管理,诺安油气能源由宋青独立管理。

周晶先后在美国德州奥斯丁市德亚资本、泛太平洋证券(美国)和汇丰证券(美国)从事数量分析、另类投资分析和证券投资研究工作。2005年至2007年在华宝基金管理有限公司任内控审计风险管理部主管,2011年再次加入华宝基金管理有限公司任策略部总经理兼首席策略分析师,现任国际业务部总经理。

杨洋曾在法兴银行、东北证券从事证券交易、研究、投资管理工作,2014年6月加入华宝基金管理有限公司,先后担任高级分析师、投资经理等职务。

宋青曾先后任职于香港富海企业有限公司、中国银行广西分行、中国银行伦敦分行、深圳航空集团公司、道富环球投资管理亚洲有限公司上海代表处,从事外汇交易、证券投资、固定收益及贵金属商品交易等投资工作。2010年10月加入诺安基金管理有限公司,任国际业务部总监。

国泰大宗商品和信诚全球商品主题前三季度也分别上涨38.34%、32.78%,据基金中报显示,国泰大宗商品相对重仓原油相关投资品种,信诚全球商品主题主要投资于原油、贵金属等大宗商品相关资产。

嘉实原油LOF、南方原油、易方达原油A类人民、南方原油C、易方达原油C类人民币、华宝标普石油天然气上游股票A(美元)等前三季度涨幅也均在30%以上。

除了原油及大宗商品主题基金以外,部分债券型QDII基金前三季度也录得正收益,但涨幅显著低于原油及大宗商品主题基金。债券型QDII基金中,领涨的是广发资管全球精选一年持有期债券A人民币、广发资管全球精选一年持有期债券C人民币,这2只基金涨幅分别为11.08%、10.84%。

今年上半年,这2只基金采取的是短久期票息策略,其基金经理骆霖苇在2022年中期报告中分析,可持续挖掘短久期高评级的城投、产业类央企以及金融机构债券的配置机会,以锁定当前较高的收益率。

前三季度涨幅在5%以上的债券型QDII基金还包括华安全球美元票息(人民币)A、华安全球美元收益债券A人民币、华安全球美元票息(人民币)C、富国全球债券人民币、华安全球美元收益债券C、华夏大中华信用债券A类人民币、富国亚洲收益债券人民币、华夏大中华信用债券C类、中银亚太精选债券A(人民币份额)。

在322只净值下跌的QDII基金中,跌幅30%以上的有65只基金,跌幅40%以上的有8只基金,最大跌幅44.85%。值得一提的是,排名垫底的QDII基金是一只债券型基金,其招募说明书显示,该基金以中国企业境外发行的债券,尤其是高收益债券为主要投资对象,辅以投资评级债券。

权益类QDII基金中,华泰柏瑞亚洲领导企业混合跌幅43.30%,该基金中报显示,其主要投资于港股中的是地产和金融版块,并加以配置一些科技,汽车和医疗行业。截至二季度末,该基金的前十大重仓股分别是贝壳、旭辉控股集团、中金公司、绿城中国、中信证券、阿里巴巴、凤祥股份、星盛商业、中国海外发展、中远海能。

前三季度QDII基金涨跌幅前100名

数据来源:同花顺(规模截止日期:2022年6月30日)