2022年开年不久,苹果市值突破3万亿美元大关,一跃成为全球“最赚钱”的公司之一。日前,苹果公布的最新财报显示,在全球智能终端行业普遍不景气的背景下,今年第一季度该公司仍实现营收972.78亿美元,同比增长8.59%。然而,造就这一表现的“幕后功臣”——中国“果链”企业中有部分净利润却“不增反降”。

“苹果吃肉,供应商只能喝汤。”根据部分苹果供应链上市公司公布的2022年一季度业绩报告,安洁科技、比亚迪、兆易创新等同比实现了净利润的大幅增长。但另一面,蓝思科技、天音控股等出现明显下滑。悲喜并不相通,造成各企业业绩表现分化的原因究竟是什么?

冰火两重天

果链企业盈利与巨亏并存

经南方日报记者统计,2020年苹果在中国的供应商数量共98家,其中大陆有42家,比上年增加12家。今年第一季度,“果链”企业遭遇“冰火两重天”。一方面,Choice数据显示,受苹果收入和净利润同比增长的影响,A股苹果概念公司中,有52家净利润实现同比增长。比如,安洁科技一季度归属于上市公司股东的净利润为8492.15万元,同比增长1787.66%;鹏鼎控股一季度实现归属于上市公司股东的净利润为5.93亿元,同比增长68.97%。但另一方面,蓝思科技、天音控股等“果链”企业股价却齐齐重挫,业绩出现缩水,并面临巨额亏损。

以长盈精密为例,其于2020年首次跻身苹果全球供应商Top200名单,负责为苹果供应MacBook金属机壳、iPad外置键盘、AppleWatch结构组件等部件或组件。原本应当是“背靠大树好乘凉”,但据其披露的2021年业绩报告,公司去年归属于上市公司股东的净利润亏损5.79亿元,而上年同期为净盈利6亿元。这也是公司上市近12年来首次出现亏损。

对此,长盈精密给出的官方解释是,“主要客户的战略产品研发投入进一步增大、主要客户重点产品处于量产爬坡期,良率较低,同时受到了疫情之下生产节奏放缓、缺芯、原材料价格上涨等因素的影响。”而这里的主要客户,指的正是苹果。

据供应链相关人士透露,公司于2020年入选“果链”企业后,应苹果要求,投入了大量资金至生产设备、新技术研发等,这给公司带来了极重的财务负担。“不少‘果链’企业虽然已是国内各自领域的头部企业,但在面对苹果这样的顶级‘甲方’时,仍然要面临技术升级、设备升级、人才招募等方面的压力,免不了要‘看脸色吃饭’。”

而这种合作关系的不对等,还体现在“果链”企业与苹果的议价空间上。

据Ictime首席分析师刘元分析,2020年以来由于全球性的缺芯、缺料,iPhone、iPad等设备的相机模组、半导体组件等价格一路飙升。为使成本可控,苹果选择对非核心的中下游供应商进行“压价”。受此影响,去年苹果毛利率虽高达41.8%,但上半年工业富联通信及移动网络设备业务毛利率仅9.93%,立讯精密毛利率仅15.78%,与苹果的利润增幅相差甚远。

收入来源单一

企业患上“苹果依赖症”

“果链”企业净利润滑坡的背后,除与研发投入过高、设备升级费用高、获利空间被挤压等因素有密切关系外,过度依赖单一客户收入作为主要营收来源也是重要原因之一。

在这一方面,地处深圳的精密光学薄膜元器件制造商欧菲光已有“前车之鉴”:

2016年,欧菲光借收购苹果镜头模组核心供应商——索尼电子华南有限公司顺利打入“果链”,为苹果生产和加工触控模组、iPhone镜头模组等产品。自此之后,公司迅速扩张,巅峰时期其苹果业务营收占比一度高达30%,超过百亿元,一度成为“果链”第一股。

谁料,2020年7月,欧菲光被美国商务部列入实体名单,苹果随即将其移出供应链名单。受此影响,欧菲光股价暴跌,2021年营收同比下滑近50%,净利润暴跌超过九成。不久后,公司被迫出售其在广州、江西等地的四项苹果相关业务,元气大伤。

反观目前身处“果链”的部分供应链企业,其对苹果的依赖程度也不容乐观。以立讯精密为例,一方面,凭借代工生产、组装AirPods、iPhone等产品,公司业绩逐年增长。2016年至2020年间,公司营收收入及净利润增长均超6倍;另一方面,随着苹果产品的陆续导入,公司越来越面临着单一客户集中度的风险。公开资料显示,2020年立讯精密的销售收入中,源自苹果的营收达到638.43亿元,占总收入比例的69.02%。

而另一家深圳PCB板供应商鹏鼎控股的苹果业务营收占比甚至达到了80%左右。

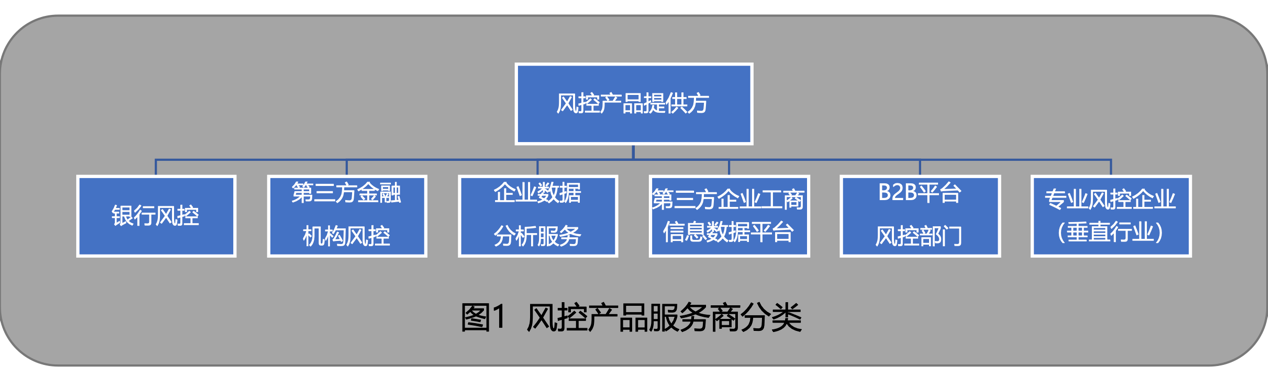

记者调查发现,相比较SK海力士、索尼、美光等海外“果链”企业,中国大陆供应商的主营业务更多地集中在供应链的非核心环节,比如材料、结构件等中游零部件领域。这类领域相对上游芯片环节门槛更低,但竞争也更激烈、可替代性强,相关企业与苹果形成的供应关系并不稳定,可能随时面临被苹果剔除出供应商名单的风险。而这类企业一旦因内、外部因素导致与苹果的合作关系出现破裂,将不可避免地要面临巨额计提减值。

积极寻求转型

提升供应链核心能力

“果链”并非铁饭碗。为帮助我国消费电子行业确立长期、稳定的竞争力,供应链企业一方面要持续“镀金”,不断提升自身在芯片、屏幕等核心关键技术领域的积累;另一方面,也应注重多元化转型,寻找除消费电子领域之外的第二赛道,避免将鸡蛋放在一个篮子里。

记者注意到,尽管中国厂商在苹果供应链中拥有数量优势,但要论质量,苹果核心零部件中的绝大部分仍出自美、日、韩三国厂商,大陆厂商则更多地承担着连接器、中低端材料的生产或产品的代工组装工作,处于供应链的中下游环节。

以iPhone13系列产品为例,在核心芯片领域,手机的处理器为苹果自研,基带芯片主要来自高通,存储芯片来自美光、东芝等,射频芯片及器件来自Skyworks、Avago等。而手机的镜头模组、FaceID模组等来自索尼、LG等,OLED屏幕则主要源自三星,均为海外供应商。

芯片、屏幕、镜头模组等是其零部件中最核心、技术含量最高的三个领域,多年来研发、生产成本涨幅也最快。数据显示,过去十年间,iPhone半导体组件的成本猛增三倍,相机模组的成本甚至飙升了10倍以上。比如,在iPhone13ProMax这一物料清单(BOM)总成本约为438美元的手机中,仅OLED显示屏、相机模组、处理器三者的成本就达到了227美元左右,约占总成本的51.8%。

也就是说,在芯、屏等消费电子核心技术领域拥有突出优势、可替代性低的厂商,不仅能与苹果形成更稳固的供应合作关系,降低被轻易剔除出“果链”的可能;还能在与苹果的合作关系中掌握更多主动权,争取到足够大的利润空间。

目前已有好消息。据报道,在MicroLED、柔性AMOLED屏幕领域有较强技术储备的天马微电子已经跻身苹果半导体供应商名单;另一广东企业TCL华星光电的产品也据传已开始接受苹果的检验,未来也有望为苹果设备供应屏幕。

业务转型层面,关注到单一客户依赖度的风险,越来越多“果链”企业也正在评估VR/AR、新能源汽车等新兴领域的发展前景和投资风险,寻找传统消费电子领域之外的第二落点。

以立讯精密为例,2022年2月,公司已与奇瑞集团签署《战略合作框架协议》,双方将共同组建合资公司,以汽车电器、智能网联等领域切入智能汽车市场;公司还与速腾聚创达成战略合作,将围绕激光雷达进行深度协同。此外,公司未来还有望跨界AR/VR等领域。