11月23日,深交所就奥园美谷拟以7946.5万元购买实际控制人下属公司持有的3间商铺等问题下发关注函,并要求其在2021年11月30日前将有关说明材料报送并对外披露。

针对公告显示,奥园美谷以经营业务需要为由,拟以5307.8万元购买广州市万贝投资管理有限公司所有的一间商铺,即广州奥若拉医疗美容门诊部有限公司门店。

同时拟拓展轻医美门店,以2638.7万元购买广州奥誉房地产开发有限公司所售的两间商铺。买受人应当在2021年11月22日前支付该商品房全部价款。

但非关联董事班均却就此提出反对票,理由为因时间紧急且根据现有资料无法判断本次关联交易的公允性、必要性以及信息披露的充分性。

深交所就此事要求奥园美谷结合控股股东及其关联方与其资金往来、提供担保等情况,说明此次交易是否存在涉嫌向关联方输送利益的情形,是否存在控股股东及其关联方占用上市公司资金或为其违规提供担保的情形。

此前,奥园美谷董事兼总裁胡冉、董事兼执行总裁范时杰、执行总裁徐巍原计划自2021年5月22日起6个月内增持奥园美谷股份金额分别不低于5000万元、1000万元、1000万元。

如今增持期限已到,上述高管增持金额分别为118.01万元、100.75万元、119.58万元,不及原计划的十分之一。

对于未完全履行增持计划的原因,相关高管表示:“因遇公司重大资产重组、业绩预告、2021 年半年度报告等多个信息披露窗口期/敏感期,极大减少了可增持公司股份的有效时间和机会。”

至于未完成增持的真实情况,还需等待奥园美谷的进一步披露。

不久前,奥园美谷宣布将投入10.2亿元用于公司医美产业发展,以加快公司医美业务转型进程。10.2亿元主要由出售京汉置业100%股权、北京养嘉健康管理100%股权和蓬莱华录京汉养老服务35%股权所得。

奥园美谷前身为京汉股份,2015年通过重组湖北金环借壳在A股上市。2020年5月,中国奥园通过旗下全资子公司奥园科星,以11.6亿元收购京汉股份29.3%股份,并更名为奥园美谷。

2020年11月,奥园美谷宣布地产置出计划,至此开始着手将旗下地产业务转出,进军医美赛道。

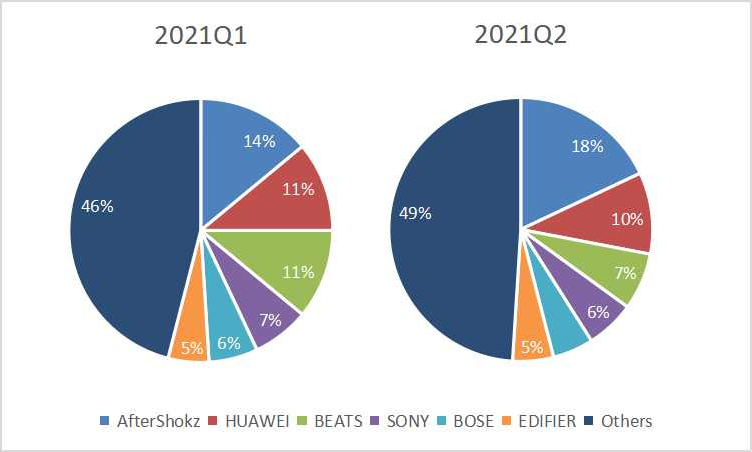

转型医美的原因,一方面是因为其与控股股东存在明显的业务重叠问题;其次医美行业发展前景可观,颜值即正义的时代背景下使得市场需求进一步扩大,医美行业的毛利率最高可达75%,远胜于房地产行业。

在“三条红线”背景下,房地产难现往日盛况,赛道转换或许是一种新尝试。

但转型医美的企业还在0到1的阶段边缘徘徊,要被资本认可也需要经历时间和市场的考验。奥园美谷的医美之路能走到何处,尚待时日验证。