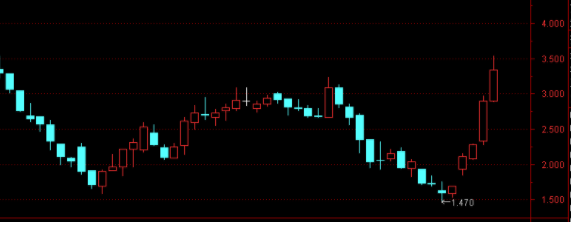

12月3日一早,佳兆业(01638.HK)公告称,其一笔本金总额为4亿美元的票据寻求展期失败。

公告显示,2020年12月8日及23日,佳兆业共发行了本金总额为4亿美元的优先票据,按年利率为6.5%,并须于2021年6月8日及2021年12月7日支付。

但截至今年11月25日,上述票据尚未偿还。彼时佳兆业公告称,正在对该笔债券寻求要约交换,这需要至少95%的接纳率才能达成;在11月25日-12月2日征求期内,若最终接纳率低于95%,则交换要约及同意征求将自动失败。

可惜的是,截至12月3日的公告,佳兆业没能达成这一条件,这笔美元债展期失败。佳兆业在此前的公告中表示,如果展期失败,其可能无法偿付该笔票据,并且有可能考虑进行替代的债务重组。

另据11月25日公告显示,佳兆业彼时未能分别兑付5850.13万美元、2987.5万美元的2023年、2025年到期美元票据的利息,正处于30天宽限期内,而期限将分别为12月11日、12月12日。

事实上,佳兆业此前也曾提到境外评级机构频繁下调评级对当前处境的影响。佳兆业表示,由于各大评级机构下调评级或撤销评级的动作,加剧了其获得融资的难度,加上已存在的短期流动性问题,导致了若干贷款协议项下的若干触发事件。