复牌第二日,中国华融(2799.HK)继续大跌。

1月6日,中国华融跌势未减,盘中一度跌超20%。截至中午13时33分,中国华融报0.400港元/股,下跌21.57%,市值为321亿港元,较停牌前的1.02港元/股已下跌六成。

前一日(1月5日),中国华融在停牌9个月后复牌,收报0.51港元/股,跌50%;总市值409亿港元,较停牌前的818.52亿港元刚好跌去一半。

复牌当日华融召开了引战增资新闻发布会,其办公室负责人表示,引战增资发行价格为人民币1.02元/股,对于复牌后的公司股价具有积极的意义。

然而从近两日的股价表现来看,市场并不买单,中国华融能否实现“绝地重生”还有待时间检验。

复牌即“腰斩”

在5日的发布会上,上述办公室负责人表示,对中国华融而言,目前公司首要任务是努力做好经营,努力提升业绩,并坚持规范运作,确保公司健康可持续发展,从而为广大投资者创造价值。

时间倒回至9个月前。2021年3月31日,中国华融曾公告称,因延迟刊发2020年度业绩,港交所自2021年4月1日起对中国华融股票做停牌处理。

在停牌前最后一个交易日,中国华融收报1.02港元/股,总市值为818.52亿港元。

而后在2021年8月,中国华融披露了2020年经营业绩情况,称2020年归属于公司股东的净亏损预计人民币1029.03亿元。这相当于在一年内亏掉了一家千亿级的中小银行。

至于造成超千亿元亏损的原因,中国华融新闻发言人此前解释称,主要来自两方面原因,一方面是对赖小民任职期间激进经营、无序扩张造成的风险资产持续清理和处置;另一方面,则是新冠疫情导致部分客户履约能力下降,使得部分资产质量加速劣变。

“对此,我公司对风险资产进行了全面审视、评估及减值测试,当期确认了信用减值损失和公允价值变动损失,对经营业绩造成了非常重大的影响。”中国华融新闻发言人曾提到。

面对这千亿“窟窿”,中国华融同步公布了引入战投的消息,称公司与中国中信集团有限公司、中保投资有限责任公司、中国人寿资产管理有限公司、中国信达资产管理股份有限公司、远洋资本控股有限公司签署了投资框架协议。

上述5大机构拟通过认购中国华融公司新发行股份的方式对公司进行战略投资,这5家机构被业内誉为最牛“战投团”,市场对其能否使中国华融“绝地重生”颇为关注。

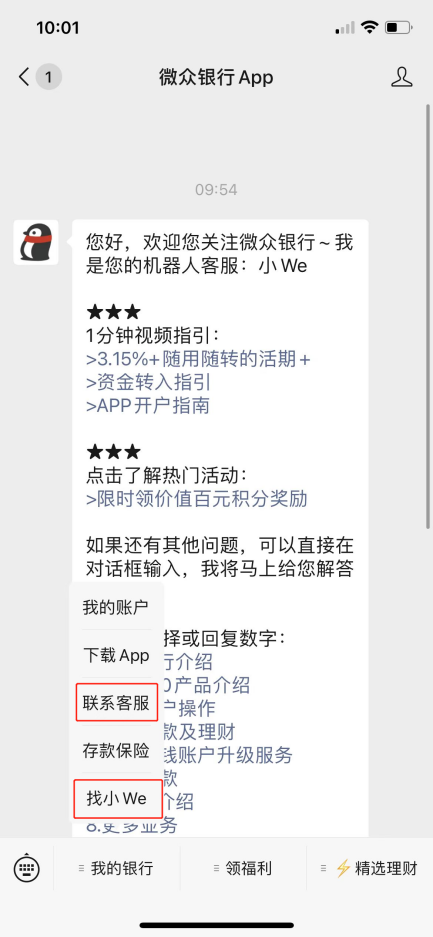

如今,中国华融于2022年1月5日复牌。复牌当天,中国华融同步召开了新闻发布会,就引战增资情况、股票复牌、公司经营成果及下一步发展战略等作出了回应,释放诸多积极信号。

但就近两日中国华融的股票走势来看,市场并不买单。至于未来是否会有稳定股价的措施,上述办公室负责人表示,二级市场公司股价既取决于公司经营业绩等内在因素,也取决于宏观经济环境、监管政策导向、行业趋势、市场情绪等外在因素。“对中国华融而言,目前公司首要任务是努力做好经营,努力提升业绩,并坚持规范运作,确保公司健康可持续发展,从而为广大投资者创造价值。”

引入最牛“战投团”

在5日举办的新闻发布会上,中国华融同步透露了引战增资的相关情况。前述负责人称,公司本次引战增资非公开发行内资股及H股,共募集资金420亿元人民币,在扣除相关发行费用后,将全部用于补充公司核心一级资本。

“募集资金到位,可保证公司资本充足水平满足监管要求,并符合出具2021年报要求、符合上市地监管规则要求。具体资本充足率情况请以公司发布的年报为准。”该负责人称。

据悉,中国华融已于2021年12月30日举办了非公开发行内资股及H股交割仪式,与各投资者顺利完成股权交割,这标志着中国华融引战增资工作完成。中国华融此次引战增资共发行内资股392.16亿股、H股19.61亿股,总规模411.77亿股,募集资金420亿元人民币。发行价格为1.02元/股。

引战增资之后的中国华融如何发展?该公司的有关负责人不止一次的公开强调,将进一步专注主业发展,集中资源巩固不良资产主业核心竞争力。“问题资产处置”“问题项目盘活”“问题企业重组”“危机机构救助”四大业务板块是未来不断强化的方向。

而在引战增资完成后,中信集团和中保融信基金成为中国华融第二、三大股东。这两家机构对于如何参与和支持中国华融的未来发展,亦有所表态。

中信集团战略发展部副总经理徐伟表示,“十四五”时期,中信集团将重点在项目拓展、投资、融资及业务创新等方面建立与华融的协调机制,加强中信各板块与中国华融的信息联动和共赢合作,助力华融提升不良资产业务综合竞争能力。

中保融信基金总经理、中保投资有限责任公司投资团队高级执行董事罗以弘表示,随着本次增资完成,未来中保投资公司将在合法依规、风险可控的前提下进一步拓宽与中国华融合作的空间,积极探索在资产重组、市场化债转股等方面的合作机会,实现优势互补、业务协同、经验共享,更好推动中国华融回归本源、专注主业,共同支持实体经济高质量发展。

值得一提的是,过去一段时间,在引入战投、补充核心资本的同时,中国华融亦在加速推进机构瘦身,聚焦主业,回归本源。比如,此前公司曾公告称拟实施华融信托、华融证券、华融金融租赁、华融湘江银行等子公司股权重组或转让项目。

记者获悉,目前,华融交易中心股权转让工作已完成工商登记变更,华融消费金融也与宁波银行签订了股权转让协议。其中,华融消费金融股权转让的评估价格为7.27亿元人民币,投资者通过在北京金融资产交易所网络竞价后,确定最终受让价格为10.91亿元人民币,实现了较大幅度的溢价转让。

“公司其他金融牌照类子公司的股权转让工作,立足于确保国有金融资产的保值增值、维护广大股东的权益,目前正稳妥有序推进中。”中国华融副总裁徐勇力在5日的发布会上表示。